【FP解説】生命保険の解約タイミングで損する前に。年代・目的別シミュレーションで最適な時期がわかる

「そろそろ保険を見直したいけど、解約して損はしたくない…」

長年連れ添ってきた生命保険を前に、あなたも今、そうお悩みではありませんか?

生命保険の解約は、タイミングを一つ間違えるだけで、将来受け取れるはずだった金額が大きく減ってしまう可能性も。最適なタイミングは、ご自身のライフステージと、受け取れる「解約返戻金」がこれまで支払った「保険料」を上回る時期を、冷静に見極めることが何よりも重要です。

この記事では、ファイナンシャル・プランナーである私が、3つの具体的なご家庭をモデルにしたケーススタディを通して、後悔しないための判断基準を徹底解説します。解約以外の賢い選択肢まで、分かりやすくお伝えしますね。

この記事でわかること

- ご自身の状況に合った最適な解約タイミング

- 具体的なシミュレーションでわかる、解約時の損益と税金の計算方法

- 解約を回避し、保険料負担を減らす4つの賢い選択肢

目次

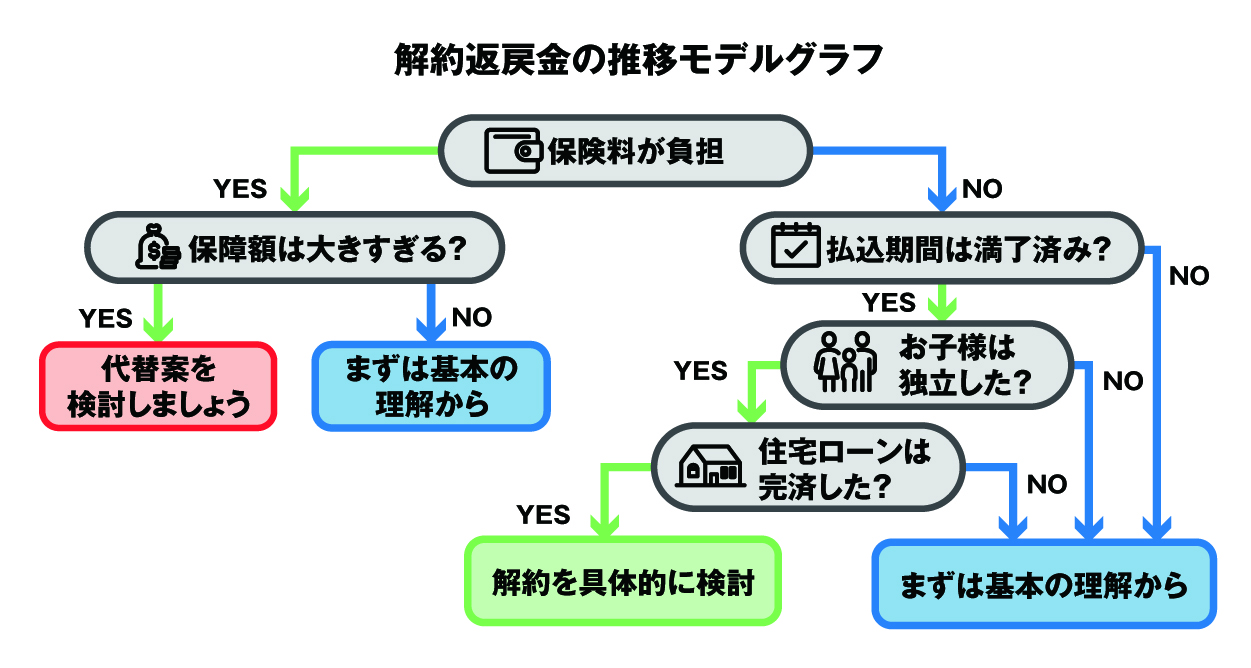

まずは5つの質問で診断!あなたに最適な選択肢は?

このパートをまとめると!

5つの簡単な質問で、あなたが今「解約を検討すべきか」「代替案を探すべきか」など、この記事で重点的に読むべきセクションを診断します。

本題に入る前に、ご自身の状況を整理してみましょう。いくつかの簡単な質問に答えるだけで、あなたが今どのような選択肢を検討すべきか、そしてこの記事のどの部分を重点的に読めばよいかが分かります。

ぜひ、ご自身の状況を思い浮かべながらチェックしてみてください。

無料保険相談を予約する

後悔しないために。生命保険の解約を検討すべき5つのベストタイミング

このパートをまとめると!

子供の独立や定年退職など、保障の見直しに適したライフステージの変化が5つあります。ご自身の状況と照らし合わせて確認しましょう。

生命保険は、一度入ったらそのままで良い、というものではありません。ご自身のライフステージが変化すれば、必要な保障の大きさも変わってきます。ここでは、多くの方が解約や見直しを検討される代表的な5つのタイミングをご紹介します。

ご自身の状況と重なるものがあれば、それは一度立ち止まって保険について考える良いサインかもしれません。

子供が独立したとき

お子様が社会人として独立されたなら、高額な死亡保障が必要だった時期は終わりを迎えたと言えるでしょう。これまで家族の生活費や教育費のために備えていた保障を、ご自身や配偶者のための老後資金へとシフトさせることを考える絶好のタイミングです。

住宅ローンを完済したとき

多くの場合、住宅ローンを組む際には「団体信用生命保険(団信)」に加入します。これは、万が一の際にローン残高がゼロになる保険です。

そのため、ローンを完済すれば、住居費に関する大きな保障は不要になります。生命保険で備えていた保障額を見直す良い機会と言えます。

保険料の払込期間が満了したとき

60歳や65歳で保険料の支払いが終わる「有期払込」の保険の場合、払込満了時は解約返戻金が払込保険料の総額を上回る可能性が高まる、一つの節目です。保障は一生涯続きますが、このタイミングで一度、解約して老後資金に充てるか、保障を持ち続けるかを検討する価値は十分にあります。

定年退職を迎える・迎えたとき

定年退職は、収入や生活スタイルが大きく変わる、人生の大きな転機です。現役時代と同じ保障が必要か、保険料を払い続けられるか、といった観点から、保険全体を見直す最後のチャンスとも言えるでしょう。

他にもっと良い保険商品を見つけたとき

医療の進歩とともに、保険商品も日々進化しています。現在加入している保険よりも、保障内容が良く、保険料も手頃な新しい商品が見つかった場合は、乗り換え(既存保険の解約+新規加入)を検討するのも一つの手です。ただし、その際は次のセクションで解説するデメリットを十分に理解しておく必要があります。

今なら無料相談予約で

選べるデジタルギフトプレゼント! 3/3112/31 まで!

【最重要】解約前に知るべき3つのデメリットと「元本割れ」のリスク

このパートをまとめると!

早期解約は「元本割れ」のリスクがあります。その他、再加入が難しくなるなど、お金以外のデメリットも理解しておくことが重要です。

解約を考える上で、メリットだけでなく、デメリットを正しく理解しておくことは、後悔しないための絶対条件です。特に、お金に関する「元本割れ」のリスクは、多くの方が不安に感じるところだと思います。一つずつ丁寧に見ていきましょう。

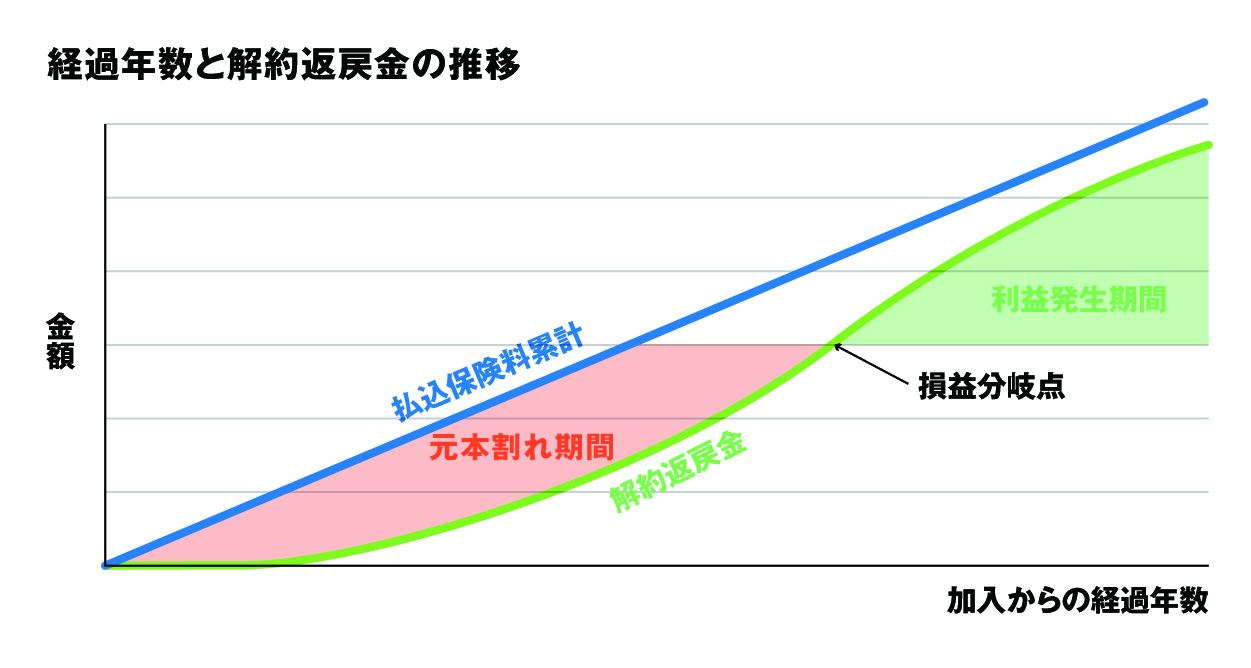

デメリット1:支払った保険料が戻らない「元本割れ」の可能性

「元本割れ」とは、解約時に受け取れる解約返戻金が、それまでに支払った保険料の総額を下回ってしまう状態のことです。

特に、加入してから年数が浅い段階で解約すると、元本割れする可能性が非常に高くなります。

これは、保険料の一部が、保障のための費用や保険会社の運営経費などに充てられているためです。

横軸に「加入からの経過年数」、縦軸に「金額」を取ります。

右肩上がりの直線で「払込保険料累計」を示し、緩やかなS字カーブで「解約返戻金」の推移を示します。

2つの線が交差する(損益がプラスに転じる)ポイントを「損益分岐点(ゴールデンクロス)」として強調し、「この時期を過ぎてからの解約が理想です」と補足します。

ご自身の保険が今、元本割れの状態にあるかどうかは、保険会社から毎年送られてくる「契約内容のお知らせ」などで確認できますので、ぜひ一度目を通してみてください。

デメリット2:病気になると新しい保険に入れない・保険料が上がる

一度解約した後に、「やはり保障が必要だ」と考え直して新しい保険に入ろうとしても、その時の健康状態で加入を断られたり、以前より高い保険料を支払わなければならなくなったりする可能性があります。特に年齢を重ねると、健康上のリスクは高まります。今の保障を手放すことの重みは、慎重に考える必要があります。

デメリット3:当然ながら、万が一のときの保障がなくなる

これは当たり前のことですが、解約すれば、その瞬間から事故や病気に対する一切の保障がなくなります。貯蓄が十分にある場合は問題ないかもしれませんが、そうでない場合は、残されたご家族が経済的に困窮してしまうリスクも考慮しなければなりません。

3年連続 オリコン顧客満足度調査

保険相談ショップNo.1

安心の保険相談はほけんの110番!ご予約はこちら

【独自UVP】ケーススタディで学ぶ!年代・目的別 損益分岐シミュレーション

このパートをまとめると!

3つの具体的な家族モデルで、解約返戻金や税金の計算をシミュレーション。あなたの状況に近いモデルで、リアルな損益額を掴みましょう。

ここからは、この記事の最も重要なパートです。3つの具体的なご家庭をモデルに、実際に解約した場合の損益や税金がどうなるのかを、一緒に計算していきましょう。ご自身の状況に最も近いケースを参考に、「自分ごと」として読み進めてみてください。

ケース1:58歳男性・子供は独立(鈴木さんのモデル)

家族構成: 鈴木 誠さん(58歳)、妻(56歳)、子供2人は独立

契約内容: 30歳の時に終身保険に加入。月払保険料15,000円。60歳払込満了。死亡保障1,000万円。

現在の状況: 払込期間満了まであと2年。これまでの払込保険料の総額は 15,000円 × 12ヶ月 × 28年 = 504万円。現在の解約返戻金は 540万円。

【損益シミュレーション】

1.解約返戻金の利益を計算する

540万円(返戻金) - 504万円(払込総額) = 36万円 の利益です。

2.税金(一時所得)を計算する

この利益は「一時所得」として所得税の対象になります。

計算式は「(利益 - 特別控除50万円)÷ 2」です。

(36万円 - 50万円)= -14万円

利益が特別控除の50万円を下回っているため、課税対象となる所得はゼロ。つまり、税金はかかりません。

このケースでは、今解約すれば、税金の負担なく 540万円 を手元に残せることになります。

ケース2:45歳男性・子供は中学生

家族構成: 田中さん(45歳)、妻(43歳)、子供2人(中学生・小学生)

契約内容: 35歳で加入。終身払い。月払保険料25,000円。死亡保障2,000万円。

現在の状況: 教育費の負担が重く、保険料が家計を圧迫。払込総額は 25,000円 × 12ヶ月 × 10年 = 300万円。現在の解約返戻金は 220万円。

【損益シミュレーション】

220万円(返戻金) - 300万円(払込総額) = -80万円

この場合、80万円 の元本割れとなってしまいます。

教育費が大変な時期ではありますが、今は解約のタイミングとしては得策とは言えません。田中さんのようなケースでは、【ゼロか百かで考えない】本当に解約しかない?保険料負担を減らす4つの代替案でご紹介する「減額」や「契約者貸付」といった代替案を検討するのが賢明です。

ケース3:65歳女性・夫と年金暮らし

家族構成: 佐藤さん(65歳)、夫(68歳)、年金暮らし

契約内容: 30代で加入した養老保険。払込は60歳で満了済み。死亡保障500万円。現在の解約返戻金は 580万円。払込保険料の総額は 450万円。

【損益シミュレーション】

1.解約返戻金の利益を計算する

580万円(返戻金) - 450万円(払込総額) = 130万円 の利益です。

2.税金(一時所得)を計算する

(130万円 - 50万円)÷ 2 = 40万円

この 40万円 が一時所得として、その年の他の所得(年金など)と合算されて所得税が計算されます。所得税率が10%の方であれば、およそ 4万円 程度の税負担が追加で発生するイメージです。

要注意!解約返戻金にかかる税金の計算方法

シミュレーションで見たように、解約によって利益が出た場合は「一時所得」として扱われます。

国税庁のウェブサイトによれば、一時所得の金額は、その利益から特別控除額50万円を差し引いた金額の、さらに2分の1と定められています。

一時所得の計算式

(解約返戻金 - 払込保険料総額 - 50万円) ÷ 2 = 課税所得

利益が50万円以下であれば、税金はかかりません。また、保険料を支払っていた人と、解約返戻金を受け取る人が違う場合(例:夫が支払った保険を、妻が受け取る)、所得税ではなく贈与税の対象となるケースもあるため注意が必要です。

無料保険相談を予約する

【ゼロか百かで考えない】本当に解約しかない?保険料負担を減らす4つの代替案

このパートをまとめると!

保険料が負担な場合でも、解約せずに保障を残す方法があります。4つの選択肢を比較し、あなたに最適なものを見つけましょう。

保険料の支払いが苦しい、あるいは保障が大きすぎると感じたとき、すぐに「解約」と結論づけるのは少し早いかもしれません。実は、保障を一部残しながら保険料の負担を軽くする方法がいくつか用意されています。

払済保険:保険料の支払いを止め、保障を一生涯残す

今後の保険料の支払いを完全にストップする代わりに、その時点での解約返戻金を元手にして、保障額は小さくなりますが、一生涯の保障を確保する方法です。大きな保障は不要だが、最低限の保障(例えば、葬儀費用など)は残しておきたい、という方に向いています。

延長定期保険:保障額はそのまま、保障期間を短くする

こちらも保険料の支払いをストップする方法ですが、払済保険とは逆に、保障額は元のまま維持し、保障期間を「一生涯」から「10年間」などの定期的なものに変更する仕組みです。「子供が大学を卒業するまでのあと数年間だけ、大きな保障が欲しい」といった場合に有効です。

減額:保障額を減らし、将来の保険料を安くする

保障額そのものを見直し、例えば1,000万円の保障を500万円に減らすことで、今後の保険料負担を軽くする方法です。減額した部分については解約として扱われるため、少額の解約返戻金を受け取れる場合もあります。

契約者貸付:解約返戻金を担保に一時的にお金を借りる

これは、解約返戻金の一部の範囲内で、保険会社からお金を借りる制度です。あくまで借入なので、利息は発生しますが、解約するわけではないので保障はそのまま継続されます。急な出費で一時的にお金が必要になった場合に活用できる制度です。

筆者の経験からの一言アドバイス

【結論】: ほとんどの方が「解約か、継続か」の二者択一で悩まれますが、実は多くの場合、答えはその中間にある「保障内容の調整(減額や払済保険)」だったりします。ゼロか百かで考えないことが、後悔しないための最大のコツですよ。

実は、先日ご相談に来られた鈴木さん(58歳)も、まさにそうでした。保険料が負担になり、お子様の独立を機に「解約」を考えていらっしゃいましたが、シミュレーションをしてみると、保障額を半分に「減額」するだけで保険料は3分の1になり、万一の際の葬儀費用程度の保障は手元に残せることが分かりました。結果的に、解約せずに安心して老後を迎えられると、大変喜んでいただけました。

今なら無料相談予約で

選べるデジタルギフトプレゼント! 3/3112/31 まで!

3ステップで完了!生命保険の解約手続きと必要書類

このパートをまとめると!

解約手続きは、保険会社のコールセンターに連絡し、書類を取り寄せて返送するだけ。必要なものは保険証券と本人確認書類です。

もし解約を決めた場合、手続きはそれほど複雑ではありません。一般的には以下の3つのステップで完了します。

Step1:保険会社へ連絡し、解約書類を取り寄せる

まずは、ご加入の保険会社のコールセンターや、担当の営業職員の方へ連絡し、「解約したい」という旨を伝えます。そうすると、数日後に解約に必要な書類が郵送されてきます。

Step2:解約請求書に記入・捺印する

送られてきた解約請求書に、氏名や住所、解約返戻金の振込先口座などの必要事項を記入し、捺印します。記入漏れや間違いがないか、しっかり確認しましょう。

Step3:必要書類を揃えて返送する

記入した解約請求書に加えて、以下のものを同封して返送するのが一般的です。

- 保険証券

- 本人確認書類のコピー(運転免許証、マイナンバーカードなど)

不備がなければ、1週間程度で指定の口座に解約返戻金が振り込まれます。

3年連続 オリコン顧客満足度調査

保険相談ショップNo.1

安心の保険相談はほけんの110番!ご予約はこちら

よくあるご質問(FAQ)

Q1. いわゆる「お宝保険」は、やはり解約しない方が良いのでしょうか?

A1. バブル期などに契約した、予定利率が高い「お宝保険」は、現在では考えられないほど有利な条件でお金を増やせる可能性があるため、安易な解約はおすすめできません。ただし、保障内容が現在のニーズに合っていない場合もありますので、払済保険にするなど、解約以外の選択肢も視野に入れて総合的に判断することが大切です。

Q2. 解約返戻金は、手続きしてからどのくらいで振り込まれますか?

A2. 保険会社や書類の状況にもよりますが、一般的には、保険会社が書類を受け取ってから5営業日〜2週間程度で振り込まれることが多いです。急な資金が必要な場合は、手続きにかかる時間も考慮しておきましょう。

Q3. 月の途中で解約した場合、保険料は日割りで返金されますか?

A3. 残念ながら、保険料は月単位で計算されるため、月の途中で解約しても、日割りでの返金はありません。多くの場合、その月の保険料は返ってこないため、解約するのであれば、月払いの保険料が引き落とされる前の、なるべく月初のタイミングで手続きする方が無駄がありません。

Q4. 一度解約した保険を元に戻すこと(復活)はできますか?

A4. 一度解約が成立してしまうと、その保険を元に戻すことはできません。ただし、保険料の未払いで「失効」してしまった保険であれば、一定期間内に未払い分の保険料と利息を支払うことで「復活」させられる場合があります。解約と失効は意味が異なりますので、ご注意ください。

免責事項: 本記事は情報提供を目的としており、特定の保険商品の勧誘を目的としたものではありません。保険の解約・見直しにあたっては、必ずご自身の契約内容を確認し、必要に応じて専門家にご相談ください。

無料保険相談を予約する

まとめ:最適な判断のために、まずは「保険証券」を準備しましょう

このパートをまとめると!

最適なタイミングは人それぞれ。後悔しない判断のためには、まずご自身の保険証券で「解約返戻金額」と「払込期間」を確認することが第一歩です。

ここまで、生命保険を解約するタイミングやデメリット、そして解約以外の選択肢について解説してきましたが、いかがでしたでしょうか。

最適なタイミングは、結局のところ、一人ひとりのライフステージや経済状況によって異なります。

しかし、どんな方にも共通して言える、後悔しないための最も重要な第一歩があります。

それは、まずご自身の「保険証券」を手元に準備し、契約内容を正確に把握することです。

そこに、あなたがこれまで支払ってきた保険料の総額や、今解約した場合に受け取れる金額、保障内容のすべてが書かれています。

筆者の経験からの一言アドバイス

【結論】: 私がご相談を受ける際も、まずはお客様と一緒に保険証券を確認するところから始めます。そこには、ご自身が忘れていた保障内容や、将来受け取れる金額など、大切な情報が書かれています。まずは現状を正確に把握することが、後悔しないための最も確実な一歩ですよ。

ご自身の保険証券を見ても判断が難しい、最適な選択肢が分からないという方は、一度プロのFPに相談してみるのも一つの手です。多くの保険相談サービスでは、何度でも無料で専門家のアドバイスを受けられます。

あなたの長年の大切な資産である保険を、最良の形で未来に活かせるよう、心から願っています。

\全国120拠点以上の相談窓口/